Deweloper Victoria Dom w ramach pierwszej publicznej emisji oferuje inwestorom czteroletnie obligacje korporacyjne o wartości 10,5 mln zł. Zapisy rozpoczynają się 23 stycznia br. i będą prowadzone do 3 lutego br. Obligacje zostaną wprowadzone do obrotu na rynku Catalyst.

Deweloper Victoria Dom rozpoczyna pierwszą publiczną emisję czteroletnich obligacji korporacyjnych. W ramach oferty Inwestorzy będą mogli objąć papiery dłużne serii E o łącznej wartości 10,5 mln zł. Zapisy będą prowadzone w okresie od 23 stycznia br. do 3 lutego br. Oferującym jest NWAI Dom Maklerski działający w konsorcjum z Ipopema Securities, Q Securities, Dom Maklerski Navigator oraz Dom Maklerski BOŚ.

Publiczna emisja niezabezpieczonych obligacji korporacyjnych jest prowadzona w trybie bezprospektowym w oparciu o memorandum informacyjne. Inwestorom oferowanych jest 10,5 tys. obligacji serii E o wartości nominalnej 1 tys. zł każda. Zapisy mogą być składane na dowolną liczbę papierów. Papiery dłużne będą oprocentowane na poziomie WIBOR 3M + 4,25%. Odsetki będą wypłacane w okresach kwartalnych. Zarząd Victoria Dom zdecydował o wprowadzeniu obligacji do obrotu na rynku regulowanym GPW Catalyst.

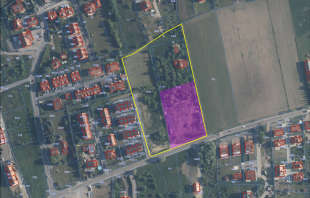

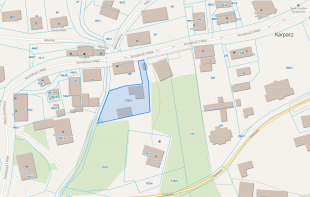

– Naszym celem jest pozyskanie środków na zakup gruntów oraz budowę banku ziemi. Chcemy w ten sposób systematycznie zwiększać skalę działania, powiększając z każdym rokiem naszą ofertę mieszkaniową. Pieniądze z emisji obligacji będziemy wykorzystywać także na finansowanie aktualnie realizowanych projektów deweloperskich” – podkreślił Waldemar Wasiluk, Wiceprezes Zarządu Victoria Dom S.A. „Po raz pierwszy zdecydowaliśmy się na przeprowadzenie publicznej emisji obligacji skierowanej do wszystkich inwestorów. Chcemy w ten sposób umożliwić inwestowanie w bezpieczne papiery o atrakcyjnym oprocentowaniu, wyższym niż dostępne lokaty bankowe. Nawiązujemy w ten sposób do naszej oferty mieszkaniowej, która jest również skierowana do szerokiego grona klientów szukających dobrych lokali w interesujących lokalizacjach – dodał Waldemar Wasiluk.

Dotychczas Victoria Dom realizowała wyłącznie prywatne emisje obligacji. Papiery dłużne serii A i B o łącznej wartości 23,05 mln zł zostały przedterminowo wykupione przez spółkę. Aktualne zadłużenie z tytułu obligacji wynosi 35 mln zł. Z tego termin wykupu papierów serii C o wartości 15 mln zł przypada na czerwiec 2018 r., a papierów serii D o wartości 20 mln zł na czerwiec 2020 r.

Victoria Dom jest firmą rentowną systematycznie poprawiającą osiągane wyniki finansowe. Według wstępnych danych w pierwszych 10 miesiącach 2016 r. deweloper uzyskał 124,6 mln zł obrotów i 19,9 mln zł zysku netto.

Victoria Dom startuje z pierwszą publiczną emisją obligacji