W związku z opublikowanym projektem ustawy z dnia 26 lipca 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw, firma doradcza PWC przedstawia kluczowe, nadchodzące zmiany w przepisach dotyczących Specjalnych Stref Ekonomicznych (SSE) oraz Polskiej Strefy Inwestycji (PSI). Zaproponowane w ramach Polskiego Ładu regulacje mają zacząć obowiązywać w 2022 roku.

1. Zwolnienie tylko dla dochodu wygenerowanego w związku z realizacją nowej inwestycji.

Zmiana odzwierciedla stanowisko organów skarbowych wyrażane w licznych interpretacjach indywidualnych. Istnieje ryzyko, że w wyniku wejścia w życie projektowanych przepisów nastąpi zmiana podejścia sądów administracyjnych (do tej pory w większości przychylne dla podatników rozstrzygnięcia pozwalające na zwolnienie dochodu z całego zakładu).

W praktyce wprowadzona zmiana może spowodować istotne zawężenie prawa do zwolnienia podatkowego. Jedyną alternatywą dla inwestorów realizujących zwiększenie mocy produkcyjnych będzie zatem wykazanie tzw. „ścisłego powiązania” pomiędzy dotychczasową infrastrukturą, a nabywanym i wytwarzanym w toku nowej inwestycji majątkiem.

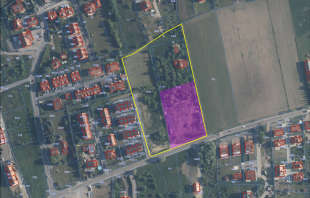

(fot. freepik.com)

Reklama

Reklama

2. Ograniczenia w zakresie kwalifikowania wydatków inwestycyjnych - wyłączenie z możliwości uznawania za koszty kwalifikowane kosztów poniesionych w celu spełnienia osobistych potrzeb inwestora oraz innych składników majątku.

Z katalogu kosztów kwalifikowanych wyłączono nakłady na zakup środków transportu (samochód osobowy, samolot). W przypadku środków transportu nie jest to podejście nowe (w interpretacjach podatkowych organy wprost nakazywały traktować tego typu nakłady jako koszty niekwalifikowane).

3. Doprecyzowanie katalogu wykluczonych zmian w Decyzji o wsparciu (DoW).

Wnioskowane zmiany nie mogą obejmować obniżenia poziomu zatrudnienia określonego w decyzji o wsparciu w dniu jej wydania, o więcej niż 20%.

Projekt przepisów wprowadza ujednolicenie zasad w obszarze zmian decyzji o wsparciu analogiczne jak w przypadku reżimu SSE.

4. Doprecyzowanie związane z ulgą IP Box.

Doprecyzowanie przepisu powoduje w praktyce, że podatnicy osiągający dochody z praw własności intelektualnej, prowadzący działalność gospodarczą na terenie PSI lub SSE, mogą skorzystać z ulgi IP Box na zasadach ogólnych.

Reklama

5. Cofnięcie albo ograniczenie zezwolenia SSE/DoW przy odpowiednim wykorzystaniu klauzuli przeciwko unikaniu opodatkowania.

Celem zmiany jest wprowadzenie sankcji administracyjno prawnej polegającej na cofnięciu albo ograniczeniu zezwolenia strefowego/decyzji o wsparciu względem przedsiębiorców, którzy w sposób sztuczny kreują stosunki cywilnoprawne mające wpływ na zakres zwolnienia SSE/DoW. Minister właściwy do spraw gospodarki, będzie miał możliwość zastosowania klauzuli przeciwko unikaniu opodatkowania pozwalającej na weryfikację elementów składowych inwestycji pod kątem ich realności, zgodności z prawem, jak również ekonomicznej zasadności.

Powyższa zmiana nakłada na przedsiębiorców obowiązek wykazywania przed organem administracji publicznej, że dana czynność podejmowana w związku z realizacją nowej inwestycji nie spełnia przesłanek klauzuli przeciwko unikaniu opodatkowania.

6. Wprowadzenie definicji legalnej rozpoczęcia inwestycji.

Do polskich przepisów wprowadzona zostanie definicja pojęcia „rozpoczęcia inwestycji”, która stanowi implementację z art. 2 pkt 23 Rozporządzenia Komisji (UE) nr 651/2014, który zawiera definicję legalną „rozpoczęcia prac”.

Reklama

7. Ograniczenie zakresu przedmiotowego Decyzji o wsparciu.

Po wejściu w życie przepisów o Polskim Ładzie, przedsiębiorcy będą mogli wnioskować o uwzględnienie w decyzji o wsparciu wyłącznie tych kodów PKWiU, które odpowiadają działalności gospodarczej, która będzie prowadzona wskutek realizacji nowej inwestycji. Omawiana zmiana stanowi tym samym kolejny krok mający na celu wzmocnienie tzw. podejścia projektowego. Oznacza to, że w przypadku realizacji inwestycji polegających na rozbudowie mocy produkcyjnych istniejącego zakładu, inwestor nie będzie mógł wnioskować o uwzględnienie w decyzji o wsparciu kodów PKWiU związanych z działalnością prowadzoną przed realizacją inwestycji tak długo jak tylko ta działalność również nie będzie przedmiotem inwestycji.

Niemniej, nie można wykluczyć, że w zakresie interpretacji pojęcia “innych składników majątku” organy podatkowe zastosują rozszerzającą wykładnię przepisów i znaczenie zawężą katalog kwalifikowanych nakładów inwestycyjnych.

8. Doprecyzowanie przesłanek dla wygaszenia Decyzji o wsparciu.

Proponowana zmiana stanowi doprecyzowanie przesłanek umożliwiających wygaszenie decyzji o wsparciu. Przepis w dotychczasowym brzmieniu budził bowiem wątpliwości interpretacyjne w sytuacji gdy przedsiębiorca posiadał więcej niż jedną decyzję o wsparciu. Znowelizowany artykuł wprost wskazuje, że warunki umożliwiające wygaszenie decyzji o wsparciu dotyczą konkretnie tej decyzji o wsparciu, którą przedsiębiorca zamierza wygasić.