Kleba Invest S.A., spółka wyspecjalizowana w realizacji nieruchomości komercyjnych w mniejszych miastach, pozyskała łącznie ponad 7 mln zł z emisji papierów wartościowych: ponad 2,1 mln zł z emisji akcji oraz 5 mln zł z emisji obligacji. Środki zostaną przeznaczone na realizację kolejnych projektów, przede wszystkim parków handlowych realizowanych pod własną marką „Prima”.

- Cieszę się, że inwestorzy ponownie nam zaufali. Sukces kolejnych emisji pokazuje, że doceniają oni nasz model biznesowy i strategię opartą na realizacji nowoczesnych parków handlowych w mniejszych miejscowościach. Poprzez realizację kolejnych obiektów pokazujemy, że skutecznie zarządzamy środkami akcjonariuszy i obligatariuszy. Zarówno nasza strategia jak i plan finansowania są dokładnie przemyślane, oparte na wiedzy oraz wieloletnim doświadczeniu kluczowych menedżerów, w tym Wiesława Kleby, założycielai kluczowego akcjonariusza spółki – powiedział Kazimierz Smoliński, prezes zarządu Kleba Invest .

Kleba Invest zajmuje się realizacją i komercjalizacją atrakcyjnych dla klientów i najemców obiektów handlowych. Spółka łączy inwestorów oraz firmy deweloperskie i wykonawcze w celu realizacji nowoczesnych nieruchomości komercyjnych. Obecnie realizuje cztery projekty parków handlowych pod własną marką „Prima”. Na 2014 rok planuje także realizację kilku marketów dla operatorów spożywczych.

Akcje spółki 12 czerwca br. zadebiutowały na rynku NewConnect. Obecnie trwają zaawansowane prace zmierzające do wprowadzenia obligacji Kleba Invest na Catalyst.

– Chcemy zadebiutować na rynku Catalyst możliwie jak najszybciej. Po udanym przejściu procedur w drodze na NewConnect formalności związane z wprowadzeniem obligacji do publicznego obrotu są znacząco ułatwione i intensywnie pracujemy nad ich debiutem – powiedział Jakub Makurat, dyrektor finansowy Kleba Invest .

Emisja akcji zwykłych na okaziciela serii D odbyła się w formie subskrypcji prywatnej. Spółka wyemitowała 325.231 akcji, które objęte zostały po cenie 6,50 zł. W wyniku emisji kapitał zakładowy spółki został podwyższony do kwoty 1.127.887,4 zł. Intencją spółki jest wprowadzenie ich wprowadzenie do obrotu w Alternatywnym Systemie Obrotu (rynek New Connect). Emisja obligacji serii J o wartości nominalnej 1.000 zł została zrealizowana w formie subskrypcji prywatnej. Spółka wyemitowała 5.000 obligacji, które zostały przydzielone 24 inwestorom. To już dziesiąta emisja obligacji Kleba Invest.

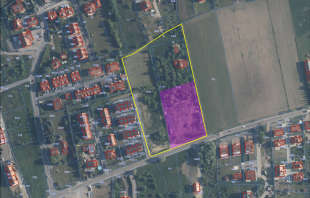

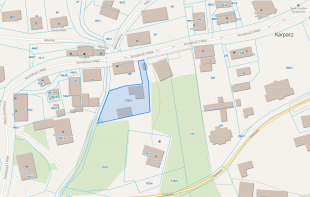

(fot. materiał prasowy)